A cultura do contentamento em que foram mantidos os sócios

do GBOEX, desde 1981, quando este grupo de oficiais do Exército assumiu o

controle absoluto da entidade, começou a desmoronar a partir de 2006, ano em

que o comando passou a ser exercido pela dupla Xavier-Renk. Quando Xavier foi

eleito para um mandato de presidente executivo, no período 2006-2009, tendo

o Renk como presidente do Conselho. Para dar “a continuidade de uma

estratégia adequada à competitividade exigida na atualidade, bem como a

continuação de uma visão administrativa que deu certo”.

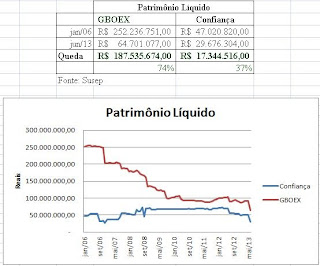

Considerando o GBOEX e a seguradora Confiança, o desempenho

neste período (jan/2006-jun/2013) pode ser assim resumido (os detalhes poderão

ser vistos adiante):

A

QUEDA DO PATRIMÔNIO LÍQUIDO: o do GBOEX caiu 74% e o da CONFIANÇA

caiu 37%. Má gerência administrativa. Irregularidades na carteira de

empréstimos. Equivocada gestão financeira.

INSOLVÊNCIAS

CORROEM O PATRIMÔNIO: o GBOEX se desfez da metade dos

imóveis devido a insolvências na seguradora Confiança. Imóveis, segundo o

Estatuto, para garantir o pagamento dos pecúlios foram repassados para a

Confiança que os está vendendo.

LIQUIDAÇÃO

DO QUADRO SOCIAL: sacrificar o plano de pecúlios com a expulsão de milhares

de associados que contribuíram mais de 50 anos, através da aplicação de reajustes

considerados ilegais pelo MPF. Velhos associados que pedem a exclusão,

indignados por terem sido enganados por companheiros de farda.

FRACASSO

NAS VENDAS: montaram uma improdutiva estrutura de vendas que fez o GBOEX

encolher, os sócio perderem e os corretores ganharem.

Irregularidades

nos empréstimos: queda de R$ 48 milhões no Patrimônio Líquido

Já no primeiro ano (2006), com “a continuação de uma visão

administrativa que deu certo”, o Patrimônio Líquido (PL) sofreu uma queda de R$

48.710.399,94

ao cair de R$ 252.236.751,24 (jan/2006) para R$ 203.526.351,30 (dez/2006).

E explicação dada pelo Xavier (Informativo GBOEX, 1/2007, pág.8):

fiscalização da SUSEP sobre a contabilização dos empréstimos feitos aos

associados “acarretou uma queda no Patrimônio Líquido de aproximadamente R$

44.000.000,00 valor que, automaticamente, será recuperado nos próximos meses”.

Na realidade, o que aconteceu, está registrado no relatório

da fiscalização que a SUSEP fez em agosto/setembro de 2006, “acusando a

indevida e antecipada apropriação de receita, ocasionando significativa

superavaliação do patrimônio da entidade”, fruto, basicamente, de irregularidades

apuradas na gestão da carteira de empréstimos aos associados que apresentava

uma inadimplência de R$ 40.719.645,58. Brutal inadimplência, tratando-se de uma carteira de empréstimos

consignados com desconto em folha de pagamento cuja taxa de inadimplência é,

sabidamente, próxima de zero. Esta a verdadeira causa da queda de R$

48.110.145,45, no Patrimônio Líquido.

Esta é mais uma constatação de que a tão alardeada

transparência nada mais é do que uma componente da cultura do contentamento que

foi montada para enganar os associados.

Coincidentemente, aflorou, em setembro/2006, a insolvência

da Confiança quando seu Patrimônio Líquido se tornou menor do que o Passivo Não

Operacional o que, pela lei, fez a

SUSEP exigir uma complementação do PL com a transferência da metade dos imóveis

do GBOEX para a Confiança.

Xavier se afasta no

meio do mandato e Renk assume

Surpreendentemente, Xavier retira-se do GBOEX, deixando um

“ambiente excelente de trabalho, onde impera as virtudes de lealdade e

camaradagem, aliadas à transparência com que as tarefas são cumpridas” e o ônus

para o Renk de transferir os imóveis para a Confiança. Ambiente de lealdade, camaradagem

e transparência que existe só na cabeça dos que comandam o GBOEX porque os

associados, aos poucos vão caindo na realidade e o ambiente vai sendo dominado

pela indignação como a de um general que pediu exclusão por não mais suportar o

abusivo aumento da mensalidade: “São 54

anos de pagamento de pecúlio. Sei que não vou durar muito, mas minha revolta com os senhores é tamanha que

prefiro me desvincular de pessoas como vocês. Sei que é isso que querem de nós associados, mas, prefiro perder muito

mais em relação ao que iria receber, do que me submeter a essa chantagem

vergonhosa, principalmente, partindo de oficiais que eu ajudei a formar”.

Só aqueles que passaram pela AMAN sabem o respeito que devotamos por nossos

instrutores e podem avaliar a vergonha que tal justa explosão de indignação

deveria provocar.

Neste, repita-se, “ambiente excelente de trabalho, onde

impera as virtudes de lealdade e camaradagem, aliadas à transparência com que

as tarefas são cumpridas” e dando “a continuação de uma visão

administrativa que deu certo”, Renk assumiu o comando da Diretoria Executiva,

em janeiro de 2008, tendo como meta “um crescimento de 30% no quadro social da

Empresa, fruto do resultado de um processo a ser desenvolvido junto aos

corretores de seguros”.

O

fracasso nas vendas: GBOEX encolheu. Sócio perdeu. Corretor ganhou

A CPI da Previdência Privada (Câmara dos Deputados, 1996),

depois de analisar as empresas de previdência privada com planos bloqueados (o

GBOEX era a maior) concluiu que “legalmente ainda se enquadram como entidades

de previdência, mas suas atividades não apresentam correlação que justifique

esse enquadramento. O vínculo com a previdência privada se dá pela

associação de pessoas via pecúlios, que nunca são comprados espontaneamente em

função do produto, mas sim vendidos, acompanhados de promessas de empréstimos e

outros artifícios. O pouco de

receitas obtidas na venda de planos de renda é conseguido em decorrência do

pagamento de comissões absurdas a vendedores (grifado)”.

Até 2007, predominou a venda casada de pecúlios com

empréstimos. Enxotados pelos bancos do rico filão dos empréstimos consignados,

centraram o foco nos seus velhos associados. A rotatividade era intensa, pois

tão logo terminavam de pagar o empréstimo ou constatavam que foram engambelados

pediam o cancelamento, deixando para trás meses de contribuição que era

revertido em comissões de corretagem e agenciamento. Para esclarecimentos: Só quem lucra são os corretores (1)

e Só quem lucra são os corretores (2).

O resultado está estampado nesta tabela: o GBOEX encolheu,

gastou com uma estrutura de vendas que não foi capaz de gerar um produto novo e

proporcionou a transferência de R$ 53 milhões do bolso dos seus velhos

associados para o de espertos corretores e seus parceiros. Iniciou (2006) com

323.464 pecúlios e terminou com 251.841 pecúlios. “Venderam” 589.111 planos de

pecúlio, mas ocorreram 610.733 cancelamentos. Em suma: o GBOEX proporcionou a transferência de R$ 53 milhões do bolso dos

associados e para os corretores e seus parceiros.

Insolvências corroem o patrimônio do GBOEX

A lei (LC 109/2001, art. 37, III) exige que o

Patrimônio Líquido (PL) seja sempre superior ao Passivo Não Operacional (PNO),

mantendo a relação PL/PNO>1. A evolução desta relação no GBOEX e na

Confiança mostram uma preocupante degeneração provocada pelos problemas de

solvência na seguradora Confiança (Os

sumidouros do patrimônio do GBOEX e Fraude

contra credores) e por uma equivocada gestão

financeira que será demonstrada a seguir.

Note

que mesmo o GBOEX tendo transferido a metade dos seus imóveis (R$ 20 milhões)

para a Confiança a insolvência, surgida no período setembro/2006-julho/2007, voltou

a aflorar em outubro/2009, permanecendo até agora sem que a SUSEP cumpra a lei,

conforme pode ser visto nos gráficos. Note que a insolvência (PL/PNO menor do

que um) ocorre quando a curva fica abaixo da linha que marca PL/PNO=1. O GBOEX

aproxima-se desta linha e a Confiança já a ultrapassou duas vezes.

A

liquidação do quadro social

Chega às raias da hipocrisia a meta estabelecida pelo Renk

ao assumir o comando em 2008: “um crescimento de 30% no quadro social”, “fruto

do resultado de um processo a ser desenvolvido junto aos corretores de

seguros”. Perseguindo a meta de

“sacrificar” o plano de pecúlios majoritário, a mensalidade dobrou (Só quem lucra são os corretores (1))

desencadeando a expulsão dos associados que não suportam mais o valor da

mensalidade e pedem exclusão, deixando para trás mais de cinquenta anos de

contribuição. A hipocrisia está em considerar como crescimento do quadro social

o processo “desenvolvido junto aos corretores de seguros” já explicado e que encheu

os bolsos dos corretores e seus parceiros.

Equivocada

gestão financeira provocou forte queda no PL

Recentemente, pedi informações ao Renk e ao Diretor

Financeiro do GBOEX sobre uma brusca queda no Patrimônio Líquido tanto do GBOEX

como no da Confiança.

Tendo o Diretor Financeiro, Cel.

Erni Schroeder, prontamente informado que, basicamente, a queda apontada tinha

sido provocada por duas aplicações CDB, feito pelo GBOEX e pela Confiança, no

banco BVA que foi recentemente liquidado pelo Banco Central. Enviei o seguinte

e-mail para o Renk que, obviamente, silenciou:

Renk,

O Erni prestou os esclarecimentos que havia

solicitado sobre a queda do PL do GBOEX e da Confiança. Resolvi fazer este

questionamento direto a ti porque sei muito bem como funciona o GBOEX e sei

que, depois que o Xavier se afastou, tudo passa pela tua mão.

1. Fiquei apavorado. Duas aplicações CDB no banco

BVA: o GBOEX com R$ 9.665.977,00, equivalentes a 10,6% do seu PL (maio/2013) e

a Confiança com R$ 11.689.960,00, equivalentes a 23,5% do seu PL (maio/2013).

2. Não consigo entender como é que militares que

culturalmente são conservadores e responsáveis podem comprometer R$ 21 milhões

em uma aplicação sem garantias concretas, emprestando para um banco de terceira

linha, dirigido por aventureiros, operadores do lulo-petismo, encarregados de

saquear os fundos de pensão estatais.

3. Não precisa ser do ramo para saber que existem

fortes indícios de que nas despesas operacionais do BVA estão registradas e

contabilizadas operações com muitas empresas de consultoria para as quais eram

pagas somas expressivas sabe-se lá a que titulo. Só uma delas, que pertence aos

antigos sócios recebeu mais de R$ 100 milhões, que dela repassavam para a

máquina que movia as relações espúrias entre os sócios do banco e gestores

petistas dos fundos estatais.

4. Isso são informações que estão na internet, mas

que seriam suficientes para riscar esta alternativa de aplicação em uma empresa

como o GBOEX que administra o patrimônio destinado a garantir o pagamento do

pecúlio de milhares de associados. Ainda mais que o Estatuto (art. 67) manda que

“os recursos do GBOEX deverão ser aplicados,

dentro de critérios de rentabilidade, de segurança e de liquidez” e de

forma diversificada.

5. Não daria

para desconfiar de um banco que cresceu

980% em três anos? Os ativos do BVA

cresceram, neste período, mais de dez vezes, saltando de R$ 361 milhões no

começo de 2007 para R$ 3,9 bilhões em junho deste ano. É um desempenho fabuloso

por qualquer critério.

6. A agressividade

do BVA virou assunto entre seus concorrentes e analistas de mercado, que

passaram a atribuir o sucesso a um suposto bom trânsito político e acesso a

fundos de pensão de empresas estatais. Luiz Gushiken, ex-ministro de

Lula, conhecido pela influência em fundos de pensão, seria "padrinho"

do banco.

7. Não daria para

desconfiar de um banco cujo fundador, José Augusto Ferraz Santos, é conhecido

no mercado por causa do seu envolvimento em operações problemáticas?

8. Consta que José

Augusto era sócio de uma das empresas que participaram da chamada “máfia do

lixo” na prefeitura petista de Santo André (SP), esquema que veio à tona com o

assassinato do ex-prefeito Celso Daniel. Em outro escândalo, o das compensações

fraudulentas de dívidas com a Receita Federal, José Augusto teve operações

recusadas pelo Fisco quando tentava quitar impostos com créditos podres.

9. Diz o Erni, em

sua resposta, que “Tanto o GBOEX como a Confiança estão gestionando,

pelos meios legais, o recebimento destes valores junto ao BVA, até porque eram

Títulos Garantidores de Provisões Técnicas, custodiados pela CETIP e pelo Banco

Central”. Ora, sabemos que isso não existe. Isso até pode funcionar como uma

justificativa interna ou para os menos avisados, mas não tem a mínima chance de

recuperar o que foi (mal) investido.

10. Quem investe em

CDB está, na verdade, emprestando dinheiro ao banco. O risco, para quem investe

em um banco de pequeno porte, é de que, se a instituição quebrar o

investidor pode ter fortes prejuízos. O que o

sistema garantia era aplicação até R$ 70 mil, pelo FGC. O resto é por conta e

risco de cada investidor.

11. Quem investe em

CDB não deve levar em conta apenas a remuneração prometida pelo banco, mas

principalmente a credibilidade da instituição financeira, isso todo

administrador financeiro deve saber.

12. Consistente

fosse esta argumentação do GBOEX (eram Títulos Garantidores de Provisões

Técnicas) não haveria risco e nem responsabilidade dos administradores

financeiros. Seria abolida a relação risco/retorno que dificilmente falha. Quem optaria por um banco de grande porte que paga pelo CDB, em média, 95% do CDI

(Certificado de Depósito Interbancário) ou por um de médio porte (99%) se os pequenos pagam, em média, 103% do CDI? E o BVA era um dos bancos que pagava as maiores

taxas.

13. Quem não sabe da verdadeira guerra que existe

na captação de recursos onde os administradores financeiros de contas

importantes são assediados e que nem sempre todas as vantagens oferecidas vão

para o cliente?

14. Os administradores é que deveriam avaliar o

risco, esses é que devem repor os recursos que enterraram em um negócio de alto

risco.

15. Agora te pergunto Renk, quais as providências

que tomarás como presidente do CD e do GBOEX? Pois este caso não pode ficar

encerrado com um burocrático “estamos gestionando pelos meios legais”. O que os

associados vão querer saber é quem são os responsáveis por estas

aplicações e pelos prejuízos causados ao patrimônio do GBOEX. E quais as

providências para o seu ressarcimento.

16. Estou copiando para o Erni, único cc e sem cco.

Péricles (09/08/2013)

A passividade do Conselho

Uma constante, ao longo destes trinta e tantos anos: a passividade do Conselho Deliberativo, o “órgão superior da administração do GBOEX com poderes normativos, de fiscalização e de controle”. Deixaram que a carteira de empréstimos operasse de forma a causar a brutal inadimplência que causou a queda de R$ 48 milhões. Deixaram que fosse transferida a metade dos imóveis de renda para a Confiança, fruto de um insensato enquadramento da seguradora nas novas normas de segurança fixadas pela SUSEP. Deixaram que os associados fossem assediados por um exército de corretores suportados pela estrutura de vendas do GBOEX que, a título de atualização cadastral, metiam “goela abaixo” novos planos nos velhos associados. Deixaram que fizessem duas insensatas e vultosas aplicações financeiras que comprometeram os patrimônios líquidos do GBOEX e da Confiança, contrariando o Estatuto.

Uma constante, ao longo destes trinta e tantos anos: a passividade do Conselho Deliberativo, o “órgão superior da administração do GBOEX com poderes normativos, de fiscalização e de controle”. Deixaram que a carteira de empréstimos operasse de forma a causar a brutal inadimplência que causou a queda de R$ 48 milhões. Deixaram que fosse transferida a metade dos imóveis de renda para a Confiança, fruto de um insensato enquadramento da seguradora nas novas normas de segurança fixadas pela SUSEP. Deixaram que os associados fossem assediados por um exército de corretores suportados pela estrutura de vendas do GBOEX que, a título de atualização cadastral, metiam “goela abaixo” novos planos nos velhos associados. Deixaram que fizessem duas insensatas e vultosas aplicações financeiras que comprometeram os patrimônios líquidos do GBOEX e da Confiança, contrariando o Estatuto.

Este o retrato do estado atual

do GBOEX, depois de 7,5 anos de gestão da dupla Xavier-Renk, de uma entidade

centenária que, desde 1981, está sob o controle absoluto de um grupo de

oficiais do Exército que já sabia que os riscos de insolvência levariam ao

calote que agora se iniciou.

Fica registrado o que sobre este

caso constataram o Ministério Público Federal (ICP 20/2010-97) e a CPI da

Previdência Privada (Relatório da CPI da Previdência Privada, Suplemento do

Diário da Câmara dos Deputados, 17/12/1996) (grifados):

“Vislumbra-se que o plano de pecúlio que a GBOEX não corre

risco de insolvência desde agora, ou recentemente, mas sim desde que começou a comercializar apólices de seguro que não teria como

adimplir, sendo desrazoado premiar

uma má gerência administrativa onerando consumidores inocente e vítimas de uma

prática contratual patológica” (ICP 20/2010-97, fl.214).

“A operação de planos de

aposentadoria é uma atividade que permite o locupletamento de inescrupulosos

por longos períodos, uma vez que somente arrecada recursos por décadas, antes

de ser obrigada a entregar a contrapartida, ou seja, o pagamento de

aposentadorias. Como não havia fiscalização, entidades sem fins lucrativos

transformaram-se em meio de vida fácil para alguns, que gozavam de ampla

liberdade de ação”. (Relatório da CPI da Previdência Privada, p17).

“Os montepios entregavam a

comercialização dos planos a organizações independentes, algumas delas ligadas

aos dirigentes dos montepios. Os planos eram tão lucrativos que davam margem a

fixação de absurdas taxas de comissionamento na comercialização, em que pese os

montepios não terem finalidade lucrativa” (idem, p17).

“Aproveitando-se da

credulidade de uma população pouco esclarecida, despreparada para entender os

efeitos da perda de poder aquisitivo da moeda, o negócio apoiava-se em

especulação com as taxas futuras da inflação – um jogo de cartas marcadas no qual desde o início sabia-se que os

perdedores seriam os adquirentes dos planos” (idem, p18).

“Também contribuiu para a inércia na adoção das

medidas corretivas a presença de militares que comandavam ou tinham ligações

com grandes montepios, fator de peso político considerável na época. Não

havia vínculo formal dos montepios com as Forças Armadas, porém induzia-se a

população a acreditar no contrário, já que o nome de organizações militares

integravam a denominação social de vários montepios” (idem, p18).

“O poder político dos

maiores montepios decorria do fato de serem entidades organizadas com base em

associações de militares, notadamente oriundos do Rio Grande do Sul” (idem, p21).

“Na época, o governo deveria ter dado um fim às

“arapucas” dos montepios. A bem do interesse público, era necessário adotar

uma atitude compatível com a situação, determinando-se o encerramento de

atividades e consequente liquidação de todas as entidades, cujos planos não

tinha consistência atuarial, para dizer o mínimo”. (idem, p21).“Decorridos

quase 20 anos da edição da Lei 6435/77, ainda existem 21 entidades com planos

bloqueados, todos de entidades sem fins lucrativos. Os levantamentos não são

precisos, havendo indicações de que existem ainda cerca de 344 mil pessoas em

planos de 21 entidades” (idem, p25).

“As 5 maiores entidades

detêm R$ 495 milhões de patrimônio líquido, equivalentes a 94% do total. A maior delas, o GBOEX, possui patrimônio

líquido de R$ 336 milhões, equivalente a 63% do total geral das entidades com

planos bloqueados” (idem, p26).

“Além dessa atividade, os

montepios sobrevivem da administração do patrimônio formado no passado, muitos

deles possuem participações significativas em seguradoras e outras empresas,

inclusive bancos, cujos proprietários são os próprios administradores das

entidades sem fins lucrativos. São verdadeiras holdings, com intenso

relacionamento financeiro com empresas controladas pelos seus próprios

dirigentes, via pela qual podem ter esvaziado parte do patrimônio das entidades”

(idem, p27).

“Os montepios hoje se

encontram reduzidos a 35 entidades, das quais 31 estão em operação. (...)

Apenas 6 deles possuem ativos superiores a R$ 10 milhões. Os 3 maiores nesse

critério, GBOEX, CAPEMI e APLUB, absorvem 80% do ativo global das entidades

abertas sem fins lucrativos” (idem, p29).

“É oportuno mencionar que

o Banco Central já foi condenado pela justiça (no TRF-RJ pelo caso

Coroa-Bratel) a indenizar pessoas que foram prejudicadas pela inépcia de sua fiscalização.

Isso nos autoriza a alertar para a possibilidade de dano ao Erário também no

caso da SUSEP, se o Executivo não adotar as medidas necessárias para aparelhar

o órgão dos devidos recursos humanos e materiais. A SUSEP não possui controles

adequados que lhe permita conhecer a situação financeira das entidades abertas,

o que traz profunda insegurança aos participantes do sistema” (idem, p202).